Verkoop van een onroerend goed onmiddellijk gevolgd door een schenking van de schuldvordering - geen veinzing

- Rolnummer

- 18/3577/A

- Datum beslissing

- 17 juni 2020

- Publicatiedatum

- 17 juni 2020

- Rechtbank

- Rechtbank van Eerste Aanleg te Gent

- Status

- Definitief

Heffing

- Erfbelasting

- Schenkbelasting

Wettelijke basis

- art. 3.18.0.0.14. VCF

Samenvatting

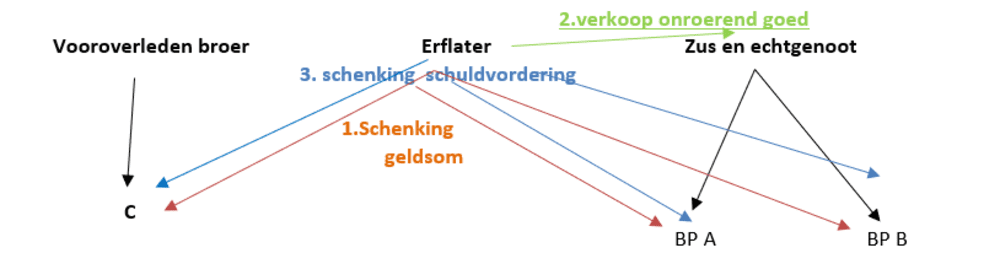

De belastingplichtigen A en B zijn de neef en nicht van erflater. Naast deze neef en nicht had erflater nog een nicht zijnde het kind van haar broer genoemd C. Zij maakt niet deel uit van dit geschil

Op 2 februari 2015 doet erflater volgende verrichtingen:

- Ze schenkt bij notariële akte om 16u30 aan haar neef en twee nichten in totaal een som van 25.000 EUR. Elke begiftigde ontvangt dus een som van €8.333,33.

- Ze verkoopt om 16u45 bij onderhandse akte het onroerend gelegen te Ledegem voor een prijs van 100.000 EUR aan de ouders van belastingplichtigen A en B. Pro fisco verklaring van de waarde van het onroerend goed is 150.000 EUR

Omdat de fysieke toestand van de erflater dit niet toelaat, werden de twee akten ondertekend in het ziekenhuis in aanwezigheid van twee getuigen en bij wijze van sterkmaking

- De erflater schenkt bij notariële akte om 17u ook in het ziekenhuis in aanwezigheid van twee getuigen de schuldvordering van 100.000 EUR die is ontstaan n.a.v. verkoop van haar onroerend goed aan de drie erfgenamen zodat elke begiftigde 33.333,33 EUR kreeg.

Op 4 februari 2015 overlijdt erflater. Ze duidt in haar testament dd. 12 januari 1988 haar neef en nichten aan als algemeen legataris.

Op 20 maart 2015 wordt de notariële akte m.b.t. de verkoop aan de ouders van belastingplichtigen A en B verleden. Enige tijd later werden de aanslagbiljetten aan de ouders verzonden.

De erfgenamen A, B en C dienen op 3 april 2015 een aangifte in.

De verschillende schenkingen aan de erfgenamen werden hierin opgenomen, alsook de verkoop van het woonhuis. De erfgenamen werden op de overgebleven activa verminderd met het passief belast.

Op 9 april 2015 worden er aanslagbiljetten registratiebelasting verstuurd naar ieder van de erfgenamen

- voor de verschuldigde registratiebelasting aan 7% op de schenking van 25.000 EUR

- op de schenking van de schuldvordering aan 7% ter waarde van 100.000 EUR.

Op 15 mei 2017 werd door Vlabel een schrijven gestuurd naar alle erfgenamen waarbij wordt aangehaald dat de gestelde rechtshandelingen kort voor het overlijden krachtens 3.18.0.0.14 VCF geveinsd zijn en dat de verkoop van de overledene aan de ouders van belastingplichtigen A en B als een schenking van een onroerend goed aan neven en nichten.

Volgende redenen werden opgegeven:

- Rekening houdend met de lagere overeengekomen waarde van het onroerend goed in verhouding tot de verkoopwaarde van het onroerend goed.

- Hieruit is bewezen dat het vervreemde goed minder werd betaald dan de eigenlijke waarde ervan en dat dit element voortvloeit uit een duidelijke vrijgevige bedoeling van de verkoper

- De tijdspanne van de rechtshandelingen (verkoop onroerend goed, schenking van de schuldvordering) kort voor het overlijden

- De verwantschap en de uiteindelijke vermenging van de hoedanigheden van schuldenaar van de verkoopprijs tussen de koper van het onroerend goed en de erfgenamen van erflater.

Een aanslagbiljet lastens de erfgenamen volgt op 14 augustus 2017 wegens de vastgestelde simulatie.

Ingevolge deze herkwalificatie diende (op de verkoopwaarde) een (onroerend) schenkingsrecht (zoals van toepassing op de dag van de verrichting) te worden voldaan (met dien verstande dat het (roerend) schenkingsrecht op de vordering hiervan wel in mindering kon worden gebracht.

Belastingplichtigen A en B konden zich hier niet in stellen en dienden op 17 november 2017 een bezwaarschrift in. Het tijdig ingediend bezwaarschrift werd bij beslissing van 24 juli 2018 afgewezen waardoor de belastingplichtigen de zaak aanhangig maakten bij de rechtbank.

De rechtbank stelt dat veinzing noodzakelijkerwijs maar voldoende inhoudt dat een aan het registratierecht onderworpen akte, de werkelijke tussen de partijen gesloten overeenkomst wordt verborgen en dat deze overeenkomst zelf ook aan het registratierecht onderworpen is. Of de simulatie wel of niet het gevolg is van de opzettelijke wil om registratierechten te omzeilen, heeft echter geen belang.

Bij zijn analyse van de rechtshandelingen heeft Vlabel uit het oog verloren dat de partijen in de verkoopovereenkomst tussen de erflater en de ouders van belastingplichtigen niet dezelfde zijn als de begiftigden van de schenking van de schuldvordering, die de verkoopprijs van het onroerend goed vertegenwoordigt.

Deze begiftigden zijn nichten en neven van de overledene.

Gezien deze derde begiftigde vanuit erfrechtelijk standpunt geen wettelijke erfgenaam is van de kopers van het onroerend goed, kan niet zonder meer uitgegaan worden dat het onroerend goed “om niet werd overgedragen aan de erfgenamen”. Onafgezien van de prijsdaling van het onroerend goed zal deze derde begiftigde geen zakelijke rechten op dit onroerend goed verwerven, zodat er van een schenking van een onroerend goed aan deze laatste geen sprake is.

Het komt de rechtbank voor dat de overledene twee objectieven heeft betracht:

1/ eerstens het behoud van haar onroerend goed in de familie

2/ haar neef en twee nichten op een omzeggens gelijkwaardige wijze begunstigen.

Het komt de rechtbank voor dat de verschillende rechtshandelingen, zijnde de schenking van de roerende goederen, de verkoop van de woning en de schenking van de schuldvordering, kaderen in die betrachting van de overledene en deze rechtshandelingen dus beantwoorden aan de werkelijke wil van de overledene.

Vlabel meent haar stelling te kunnen onderbouwen door te wijzen op het verschil tussen de verkoopprijs van het onroerend goed (100.000 EUR) en de aangegeven waarde voor de berekening van de registratiebelasting (150.000 EUR). De omstandigheid dat erflater aan het eind van haar leven haar onroerend goed aan een lagere prijs verkoopt, te meer daar haar wens is dat het onroerend goed in het familiepatrimonium blijft, betekent nog niet dat de verkoop geveinsd zou zijn. Dat eerder betracht wordt de verkoop binnen de familie te houden dan in deze fase van haar leven de maximalisatie van de opbrengst te benaarstigen, komt aannemelijk over. Dat in de verkoopovereenkomst de aangegeven waarde hoger wordt bepaald dan de verkoopprijs, wijst er op dat de partijen niet de bedoeling hadden om lagere registratiebelasting ten gevolge van de lage prijs te worden aangerekend.

De rechtbank besluit dat Vlabel de veinzing niet heeft aangetoond en dat daarom de bestreden aanslagen ten onrechte werden gevestigd.