VB 20076 - Toebedeling onroerend goed

- Nummer

- 20076

- Datum beslissing

- 1 februari 2021

- Publicatiedatum

- 12 februari 2021

Heffing

- Verkooprecht

Wettelijke basis

- art. 2.9.1.0.4. VCF

- art. 3.22.0.0.1. VCF

I. Voorwerp van de aanvraag

1. De aanvraag strekt ertoe bevestiging te krijgen dat:

1.1. de voorgenomen vereffening en toebedeling van activa beantwoordt aan de voorwaarden van artikel 2.9.1.0.4., lid 2, 1° en 2° VCF en dat het algemeen vast recht verschuldigd is en niet het verkooprecht; en

1.2. het geheel van de verrichtingen, alsook elk van de transacties afzonderlijk, niet ressorteert onder het toepassingsgebied van de antimisbruikbepaling in de registratiebelasting zoals bepaald in artikel 3.17.0.0.2 VCF.

II. Omschrijving van de verrichting(en)

II.A. Identiteit van de aanvrager en de partijen

2. De aanvraag wordt ingediend door de heren […] namens:

2.1. Vennootschap A met maatschappelijke zetel te […] en gekend in de Kruispuntbank van Ondernemingen met het nummer […] (hierna: " Vennootschap A ");

2.2. Vennootschap B, met maatschappelijke zetel te […] en gekend in de Kruispuntbank van Ondernemingen met het nummer […] (hierna: " Vennootschap B ").

Vennootschap A EN Vennootschap B worden hierna gezamenlijk aangeduid als "de Aanvragers".

3. De aanvraag heeft betrekking op een onroerend goed dat zich situeert in het Vlaams Gewest.

II. B. Beschrijving van de voorgenomen verrichting(en)

4. Deze aanvraag heeft betrekking op de voorgenomen vereffening van Vennootschap B, voormeld onder punt 2.2., waardoor een tréfonds zal worden toebedeeld aan haar vennoten, waaronder Vennootschap A, voormeld onder punt 2.1..

5. VOORSTELLING VAN DE PARTIJEN

5.1. Vennootschap B, voormeld onder punt 2.2., werd opgericht bij akte d.d. xx.xx.2012 als […]. Vennootschap B heeft als doel de verhuring en/of financiering voor rekening van beleggers, van onroerende goederen en de constructie van gebouwen die uitsluitend bestemd zijn voor beroeps- of sociale doeleinden of doeleinden van openbaar nut, op verzoek van en volgens de aanwijzingen van derden, met het doel deze te verhuren, in erfpacht te geven of bij middel van elke andere tussenkomst ten bezwarende titel ter beschikking te stellen of in dergelijke verrichtingen tussen te komen.

5.2. Vennootschap A, voormeld onder punt 2.1., is een reclasseringscentrum voor personen met een handicap. Ze is een toonaangevende beschutte werkplaats in […] en verschaft op deze wijze sinds 1963 duurzame arbeid aan personen met een handicap en personen met verminderde kansen op de arbeidsmarkt. Momenteel biedt Vennootschap A aan ca. 860 mensen (705 FTE) werk waarvan 680 personen (542 FTE) met een (arbeids)handicap.

5.3. Reeds vanaf de oprichting (bijlage 1 bij de aanvraag) van Vennootschap B is Vennootschap A houder van 40% van de aandelen van Vennootschap B, zijnde 400 van de 1000 aandelen.

5.4. Op xx.xx.2013 verkoopt Vennootschap A een grond gelegen te […], waarop een hotel is gebouwd in casco toestand wat betreft de binneninrichting en met nog uit te voeren omgevingswerken (hierna: het Onroerend Goed) aan Vennootschap B (toenmalig […]) (bijlage 2 van de aanvraag). De verkoopprijs van het Onroerend Goed bedraagt […] EUR.

Gelet op het feit dat het Onroerend Goed op het ogenblik van de verkoop kwalificeerde als een "nieuw" gebouw, gebeurde de voormelde verkoop onder het regime van de btw (21% btw, zijnde […] EUR).

In hoofde van Vennootschap B wordt het Onroerend Goed opgesplitst in een grondwaarde en een waarde voor het casco-gebouw. Voor de grond wordt een waarde van […] EUR weerhouden en voor het gebouw een waarde van […] EUR. Het gebouw wordt afgeschreven over een periode van 33jaar, zijnde met annuïteiten van […] EUR.

5.5. Onmiddellijk na voormelde koop-verkoop transactie van het Onroerend Goed heeft Vennootschap B, eveneens op xx.xx.2013, hierop een erfpachtrecht gevestigd voor een termijn van 27 jaar (artikel 3 bijlage 3 van de aanvraag) ten voordele van Vennootschap A. Op deze manier kan Vennootschap A het met erfpachtrecht bezwaard Onroerend Goed (hierna: het Tréfonds) verder inrichten en exploiteren in het kader van haar werkzaamheden als beschutte werkplaats. Voormeld erfpachtrecht loopt van xx.xx.2013 tot xx.xx.2040.

Ter vergoeding van dit erfpachtrecht is Vennootschap A gehouden tot het betalen van een maandelijkse canon van 4,02% van de totale kostprijs van het Onroerend Goed op jaarbasis, zijnde […] EUR exclusief btw, dewelke jaarlijks te indexeren is (artikel 5 bijlage 3 bij de aanvraag).

5.6. De aankoop van het Onroerend Goed ten belope van […] EUR wordt in hoofde van Vennootschap B (onder meer) gefinancierd door de uitgifte van 190 vastgoedcertificaten op naam. Elk certificaat heeft bijgevolg een waarde van […] EUR (zie bijlage 5 van de aanvraag).

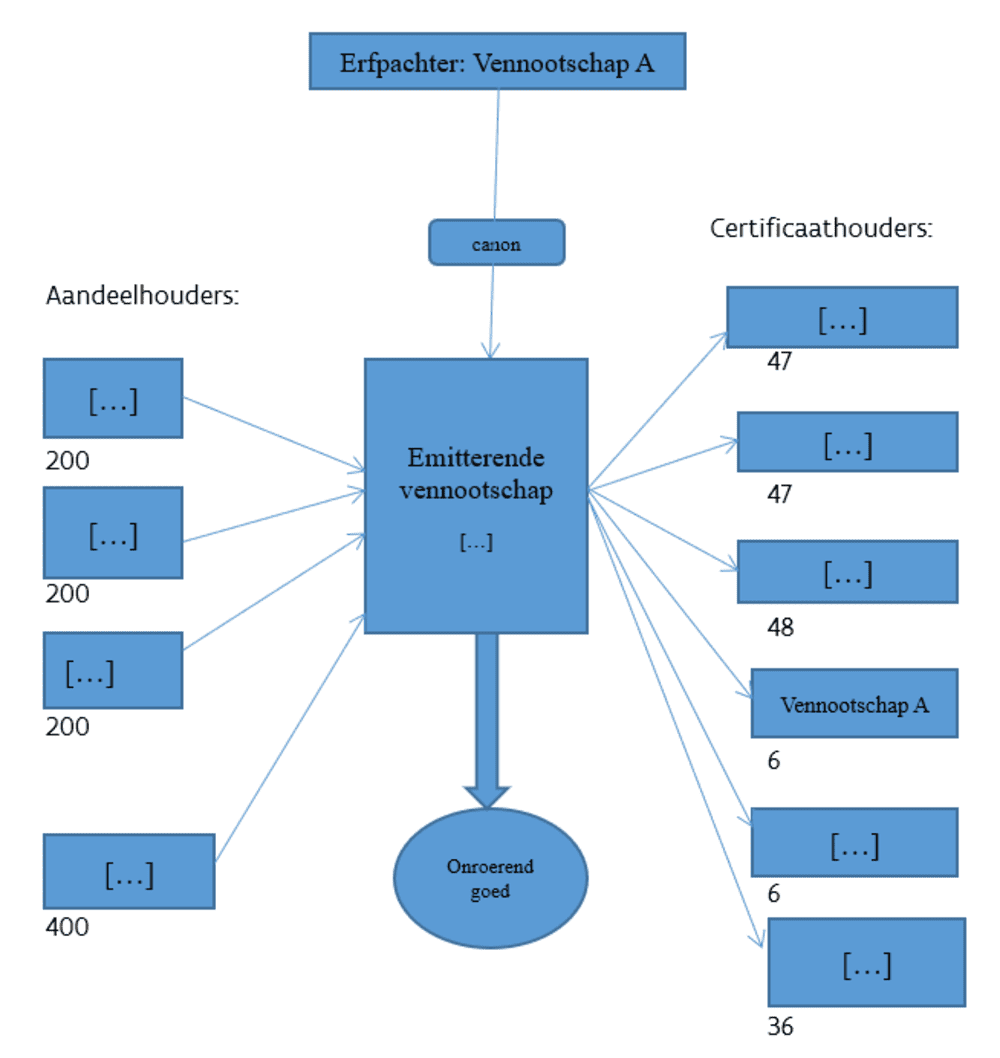

Op het ogenblik van de uitgifte van de vastgoedcertificaten ziet de structuur er als volgt uit:

Ter vergoeding van hun inbreng ontvangen de certificaathouders een jaarlijkse kapitaalaflossing a rato van de afschrijvingen van het Onroerend Goed, zijnde 3% per jaar. Deze kapitaalaflossing bedraagt jaarlijks, behoudens afwijkend akkoord, […] EUR per certificaat (bijlage 5 van de aanvraag).

De kapitaalaflossing wordt hoofdzakelijk betaald met de gelden afkomstig uit de canon die Vennootschap A als erfpachter aan Vennootschap B betaalt, onder afhouding van de beheerskosten die Vennootschap B int voor het beheer van de canon, en de overige financiële opbrengsten die Vennootschap B haalt uit de door haar verrichte beleggingen.

5.6. Ten gevolge van verschillende aandelenoverdrachten beschikt Vennootschap A op heden over alle 1.000 van de 1.000 aandelen Vennootschap B, hetzij 100% van deze aandelen (bijlage 4 van de aanvraag).

Ingevolge diverse overdrachten houdt Vennootschap A thans ook alle 190 vastgoedcertificaten aan.

5.7. Volledigheidshalve merken wij op dat Vennootschap B en Vennootschap A [en […] ] deel uitmaken van dezelfde btw-eenheid, […], met ondernemingsnummer […] en gevestigd te […].

Vennootschap A verzorgt nog steeds de operationele uitbating van het Onroerend Goed als hotel en werkplaats voor personen met een (arbeids)handicap, waarvoor zij de hierboven uiteengezette canon betaalt. Tevens maakt de uitbating als hotel het mogelijk voor Vennootschap A mensen met een beperking van een vakantie op maat te laten genieten door het bieden van de gepaste ondersteuning en faciliteiten.

6. VOORWERP VAN DE AANVRAAG

6.1. De Aanvragers zijn tot de vaststelling gekomen dat de huidige groepsstructuur onnodig gecompliceerd is nu Vennootschap A, zowel als erfpachter de uitbater van het Onroerend Goed is en daarvoor een canon verschuldigd is aan Vennootschap B en tevens over alle vastgoedcertificaten beschikt die door Vennootschap B werden uitgegeven ter financiering van het Onroerend Goed, alsook over alle aandelen van Vennootschap B. Een en ander heeft tot gevolg dat er complexe financiële stromen bestaan, zonder dat deze (nog) enige toegevoegde waarde hebben: de door Vennootschap A aan Vennootschap B betaalde canon vloeit terug naar Vennootschap A als kapitaalaflossing aan de houder van de vastgoedcertificaten, evenwel verminderd met de beheerskosten die Vennootschap B hiervoor aanrekent. Het huidige bestuur is verder ook van oordeel dat er geen reden is om Vennootschap B als afzonderlijke entiteit te behouden (wel integendeel, het aanhouden van Vennootschap B als afzonderlijke entiteit brengt louter bijkomende kosten met zich mee).

6.2. Gelet op het voorgaande wensen de aanvragers Vennootschap B op korte termijn te ontbinden en vereffenen. Ten gevolge van deze ontbinding en vereffening:

→ Zal de Tréfonds van Vennootschap B uitgekeerd worden aan Vennootschap A en zullen de erfpacht en Tréfonds verenigd worden in hoofde van Vennootschap A (thans erfpachter).

→ Zullen de vastgoedcerticaten eveneens worden 'vereffend'. Vennootschap A houdt op heden immers alle 190 vastgoedcertificaten aan.

III. Motivering van de aanvraag

7. Overeenkomstig artikel 2.9.1.0.4, lid 1, VCF wordt principieel het verkooprecht geheven als vennoten onroerende goederen, zoals in casu een tréfonds, van de vennootschap verkrijgen. Evenwel wordt een uitbreng van een onroerend goed dat door een vennootschap met betaling van het verkooprecht werd verkregen, belast volgens haar gemeenrechtelijke aard als het vaststaat dat de vennoot die eigenaar wordt van de onroerende goederen, deel uitmaakte van de vennootschap toen laatstgenoemde de goederen verkreeg (artikel 2.9.1.0.4, tweede lid, 2° VCF).

8. Bij een vereffening van Vennootschap B zal voormelde Tréfonds worden toebedeeld aan de enige vennoot en tevens erfpachter, Vennootschap A.

Het dient in dit verband te worden opgemerkt dat Vennootschap A op het ogenblik van de verwerving van het Onroerend Goed in 2013 (bijlage 2 van de aanvraag) door Vennootschap B (toenmalig […]) reeds houder was van 400 van de 1000 aandelen in Vennootschap B en dat zij bijgevolg kwalificeert als "historisch" vennoot voor de toepassing van artikel 2.9.1.0.4, tweede lid, 2°, VCF.

In het voorliggende geval zal toepassing moeten worden gemaakt van artikel 2.9.1.0.4, derde lid, VCF, gelet op het feit dat er sprake is van een vereffeningssituatie. Aangezien Vennootschap A evenwel de enige vennoot is en, zoals hierboven werd toegelicht, kwalificeert als historisch vennoot in de zin van artikel 2.9.1.0.4, tweede lid, 2°, VCF, zal de verkrijging worden belast volgens haar gemeenrechtelijke aard.

In dit verband dient te worden opgemerkt dat de overdracht van een onroerend goed aan de enige vennoot in het kader van een vereffening als een rechtsfeit wordt gekwalificeerd en derhalve onderworpen is aan het algemeen vast recht (zie in dit verband bijvoorbeeld voorafgaande beslissing 16.031).

9. Volledigheidshalve wordt nog opgemerkt dat het Onroerend Goed waarvan Vennootschap B eigenaar is (en dat in het kader van de ontbinding en vereffening zal worden toebedeeld aan Vennootschap A) destijds (in 2013) niet werd gekocht met toepassing van registratierechten, doch wel onder het regime van de btw.

Evenwel, naar analogie met het federaal standpunt in dit verband (Vr. nr. 621 Schiltz van 21 oktober 2013, Vr.& Antw. 2013-2014, nr. 138, 296-297) met betrekking tot artikel 129 W.Reg. kan voormelde regeling inzake vereffening en toebedeling van het onroerend goed aan de historisch vennoot tevens toepassing vinden wanneer het betrokken onroerend goed verworven werd onder toepassing van het btw-regime.

Vermits de bepalingen van artikel 129 W.Reg., dewelke het voorwerp uitmaakte van voormeld federaal standpunt, nagenoeg letterlijk werden overgenomen in artikel 2.9.1.0.4 VCF, is het voormeld federaal standpunt ook van toepassing onder de Vlaamse Codex Fiscaliteit op de hier voorliggende situatie.

10. INTENTIE VAN DE PARTIJEN: ANDERE DAN FISCALE MOTIEVEN

Aanvragers benadrukken dat zij voor de voorgenomen verrichting andere dan fiscale motieven hebben. Immers, op heden bestaat de activiteit van Vennootschap B hoofdzakelijk uit het innen van de door Vennootschap A betaalde canon en het overeenkomstige beheer en de administratie hiervan in het kader van de kapitaalaflossing van de vastgoedcertificaten.

Vermits alle aandelen en alle vastgoedcertificaten op huidig ogenblik in handen zijn van Vennootschap A, is er geen reden meer om de bestaande structuur te handhaven. Deze leidt er immers toe dat de door Vennootschap A betaalde canon na verloop van tijd door Vennootschap B terug aan haar wordt betaald, doch resulterend in een bijkomende administratie en kost op het niveau van Vennootschap B.

De voorgenomen verrichting is volgens Aanvragers het best geschikt om de gewenste vereenvoudiging van de structuur te realiseren met het oog op de verderzetting van de onbaatzuchtige doelstellingen van Vennootschap A in het Onroerend Goed.

IV. Beslissing

Gelet op artikel 3.22.0.0.1 VCF komt het besluitvormingsorgaan tot de volgende voorafgaande beslissing:

11. Artikel 2.9.1.0.4 VCF stelt:

“Het verkooprecht wordt ook gevestigd op de verkrijging, op welke wijze ook, anders dan bij inbreng in een vennootschap, door een of meer vennoten van onroerende goederen die in België liggen en die voortkomen van een vennootschap onder firma, van een commanditaire vennootschap, van een besloten vennootschap of van een coöperatieve vennootschap.

De verkrijging zal evenwel belast worden volgens haar gemeenrechtelijke aard als het gaat om :

1° onroerende goederen die in de vennootschap zijn ingebracht, als ze verkregen zijn door de persoon die de inbreng gedaan heeft;

2° onroerende goederen die door de vennootschap met betaling van het verkooprecht verkregen zijn, als het vaststaat dat de vennoot die eigenaar van die onroerende goederen wordt, deel uitmaakte van de vennootschap toen laatstgenoemde de goederen verkreeg.

In geval van verkrijging van maatschappelijke onroerende goederen door al de vennoten door een gehele of gedeeltelijke vereffening conform boek 2, titel 8, hoofdstuk 1, afdeling 2, van het Wetboek van Vennootschappen en Verenigingen, is, naargelang van het geval, de registratiebelasting die met toepassing van het eerste of het tweede lid is gevestigd, van toepassing op de latere toebedeling van de goederen aan een of meer vennoten.”.

12. In de situaties van het derde lid van artikel 2.9.1.0.4 VCF gebeurt de heffing van de registratiebelasting niet op het ogenblik van de verkrijging van het onroerend goed door de vennoten maar slechts op een later tijdstip, nl. het ogenblik waarop het onroerend goed daadwerkelijk aan een of meer vennoten wordt toebedeeld.

13. De algemene toepassingsvoorwaarden voor de wachtregeling van art. 2.9.1.0.4, derde lid, VCF zijn:

- De vereffening van de vennootschap moet gebeuren overeenkomstig boek 2, titel 8, hoofdstuk 1, afdeling 2 van het Wetboek van Vennootschappen en Verenigingen.

- Het onroerend goed moet worden verkregen door alle vennoten samen ten gevolge van de vereffening van de vennootschap

- Het onroerend goed moet worden verkregen door alle vennoten naar verhouding van hun participatie in de vennootschap

- Het onroerend goed moet worden verkregen ingevolge een rechtsfeit, door de loutere afsluiting van de vereffening, zonder enige tegenprestatie, d.i. “zuiver en eenvoudig”.

14. In het geval van een BV die slechts één vennoot heeft wordt de verkrijging van een onroerend goed van de vennootschap door de enige vennoot meteen beschouwd als de “latere toebedeling”, zodat hier, indien de vennoot niet kwalificeert voor de uitzonderingen, het verkooprecht onmiddellijk verschuldigd is.

15. Artikel 2.9.1.0.4, tweede lid voorziet in twee uitzonderingen waarbij de uitbreng, voor de heffing van de registratiebelasting wordt beoordeeld volgens haar burgerrechtelijke aard.

Dit is het geval voor de onroerende goederen die door de vennootschap met betaling van het verkooprecht verkregen zijn, als het vaststaat dat de vennoot die eigenaar van die onroerende goederen wordt, deel uitmaakte van de vennootschap toen laatstgenoemde de goederen verkreeg.

16. In casu werd het onroerend goed verkregen met betaling van de btw, en dus niet met betaling van het verkooprecht.

In dat verband verwijst de aanvrager naar het federaal standpunt i.v.m. art. 129 W.Reg. (parl. vr. nr. 621, Schiltz, van 21.10.2013) waarin werd bevestigd dat ook in dat geval de uitzondering blijft gelden.

Het besluitvormingsorgaan bevestigt het federale standpunt dat ook in geval de btw werd betaald en er dus een vrijstelling voor het verkooprecht gold de uitzondering van het tweede lid, 2° van artikel 2.9.1.0.4 blijft gelden.

17. Verder verwijst de aanvrager naar de voorafgaande beslissing 16031 waarin werd bevestigd dat het algemeen vast recht zal worden geheven naar aanleiding van de verkrijging door de enige vennoot in een vereffeningssituatie (rechtsfeit).

Bij deze verkrijging door de enige vennoot ging het evenwel om een zuivere en eenvoudige afgifte aan de enige vennoot.

In casu worden de 190 vastgoedcertificaten die Vennootschap A aanhoudt naar aanleiding van de vereffening van Vennootschap B eveneens vereffend. Deze vastgoedcertificaten belichamen evenwel een schuldvordering van Vennootschap A op Vennootschap B. In de mate dat deze schuld wordt “kwijtgescholden” wordt die beschouwd als de betaling van een “prijs” voor de verkrijging van het onroerend goed. De verkrijging van het onroerend goed gebeurt volgens haar burgerrechtelijk aard dan niet vanwege een rechtsfeit maar vanwege een overdragende rechtshandeling.

18. Aangezien het niet gaat om een zuivere en eenvoudige toebedeling aan de enige vennoot (in de mate dat er geen vergoeding voor de vastgoedcertificaten wordt uitbetaald) zal op de uitbreng van het onroerend goed het verkooprecht geheven worden op de overeengekomen waarde van het overgedragen goed (in casu de waarde van de vastgoedcertificaten), met minimum van de verkoopwaarde.

19. De voorgenomen rechtshandeling, met name de vereffening van Vennootschap B, voormeld onder punt 2.2., waarbij de tréfonds wordt toebedeeld aan haar vennoten wordt niet gevat door de antimisbruikbepaling van artikel 3.17.0.0.2 VCF.

Deze beslissing heeft alleen betrekking op de registratiebelasting en doet geen uitspraak over andere belastingen.