VB 21076 - Schenking aandelen gevolgd door overdracht aandelen aan STAK en inbreng gecertificeerde aandelen in maatschap

- Nummer

21076

- Datum beslissing

14 februari 2022

- Publicatiedatum

2 maart 2022

Heffing

- Erfbelasting

Wettelijke basis

- art. 2.7.1.0.3. VCF

- art. 2.7.1.0.9. VCF

- art. 3.17.0.0.2. VCF

I. Voorwerp van de aanvraag

1. De aanvraag strekt ertoe bevestiging te krijgen dat nagemelde schenking en herstructurering, niet valt onder de toepassing van:

- artikel 2.7.1.0.7 van de Vlaamse Codex Fiscaliteit;

- artikel 2.7.1.0.9 van de Vlaamse Codex Fiscaliteit;

- artikel 2.7.1.0.3,3° van de Vlaamse Codex Fiscaliteit;

- de algemene antimisbruikbepaling van artikel 3.17.0.0.2 van de Vlaamse Codex Fiscaliteit.

II. Omschrijving van de verrichting(en)

II.A. Identiteit van de aanvrager en de partijen

1. Identiteit van de aanvrager en de partijen

2. De aanvraag wordt ingediend door […], namens de volgende betrokken partijen:

- de heer X, van Belgische nationaliteit, met rijksregisternummer […], geboren te […] op xx.xx.xxxx, […], wonende te […] ;

- mevrouw A, geboren te […] op xx.xx.xxxx, wonende te […] ;

- de heer B, geboren te […] op xx.xx.xxxx, wonende te […].

- mevrouw C, geboren te […] op xx.xx.xxxx, wonende te ;

- de heer D, geboren te […] op xx.xx.xxxx, wonende te […] ;

- mevrouw E, geboren te […] op xx.xx.xxxx, wonende te […] ; en

- mevrouw F, geboren te […] op xx.xx.xxxx, wonende te […].

Hierna: gezamenlijk ‘Aanvragers’ genoemd.

De heer X heeft een aanzienlijk vermogen opgebouwd dat voornamelijk wordt aangehouden via de naamloze vennootschap Z,

Hierna: ‘vennootschap Z’.

2. Uiteenzetting van de feiten

2.1. Feitelijke omstandigheden

3. Aanvrager X is de vader van de overige aanvragers, voornoemd. […] van de aanvragers, zijn geboren uit de huidige relatie van de heer X en mevrouw […], met name: […], voornoemd. De overige […] aanvragers zijn kinderen uit een vorige relatie van de heer X, met name: […], voornoemd.

De heer X heeft verschillende succesvolle ondernemingen opgebouwd, dewelke allen worden aangehouden via vennootschap Z. Via de dochtervennootschappen, is de heer X onder meer actief in […].

4. Op heden worden de in totaal […] aandelen (met stemrecht) van vennootschap Z als volgt aangehouden:

[…]

5. […]

2.2. Wens van de Aanvragers

6. De Aanvragers wensen de overdracht van de aandelen van vennootschap Z aan de volgende generatie te organiseren, waarbij tegemoet wordt gekomen aan volgende wensen/bezorgdheden:

● Het verzekeren van de continuïteit van de operationele activiteit van de grote ondernemingen door het toebedelen van de zeggenschap over de vennootschapsgroep aan personen met de vereiste deskundigheid. Gelet op de […] omvang van deze bedrijvengroep is een controlestructuur op lange termijn (i.e. Stichting) gebruikelijk én noodzakelijk. Deze controlestructuur dient met andere woorden de continuïteit van de bedrijven, niet het behoud van persoonlijke zeggenschap van de heer X.

● De bescherming van de volgende generatie door het beheer over en de toegang tot het vermogen te structureren.

● Het vermijden van de versnippering van het familievermogen.

● De financieel gelijke behandeling van alle kinderen.

● Het vermijden dat de financiële last van de erfbelasting een impact zal hebben op de operationele continuïteit van de ondernemingen en dus de tewerkstelling van […]

● Het voorbereiden van de volgende generatie en de niet-familiale bestuurders op het beheer van het ondernemersvermogen tijdens het leven van de heer X. Hierbij is het de bedoeling van de heer X om de mede bestuurders/zaakvoerders tijdens zijn leven te coachen in het leiden van de grote bedrijvengroep door hen echte verantwoordelijkheden toe te kennen.

2.3. Voorgenomen verrichtingen

7. Teneinde aan voormelde bezorgdheden tegemoet te kunnen komen, wensen de Aanvragers volgende rechtshandelingen te stellen:

1) Schenking door de heer X van +/- 99% van zijn aandelen vennootschap Z aan zijn zes kinderen, de overige Aanvragers;

2) Overdracht door de Aanvragers van alle door hen aangehouden aandelen vennootschap Z aan een Belgische Stichting Administratiekantoor, in ruil waarvoor zij allen certificaten ontvangen;

3) Inbreng door de Aanvragers van hun gecertificeerde aandelen vennootschap Z in een Maatschap.

II. B. Beschrijving van de voorgenomen verrichting(en)

1. Voorgenomen verrichtingen

8. Op heden ziet de vennootschapsstructuur (vereenvoudigd) er als volgt uit:

[…]

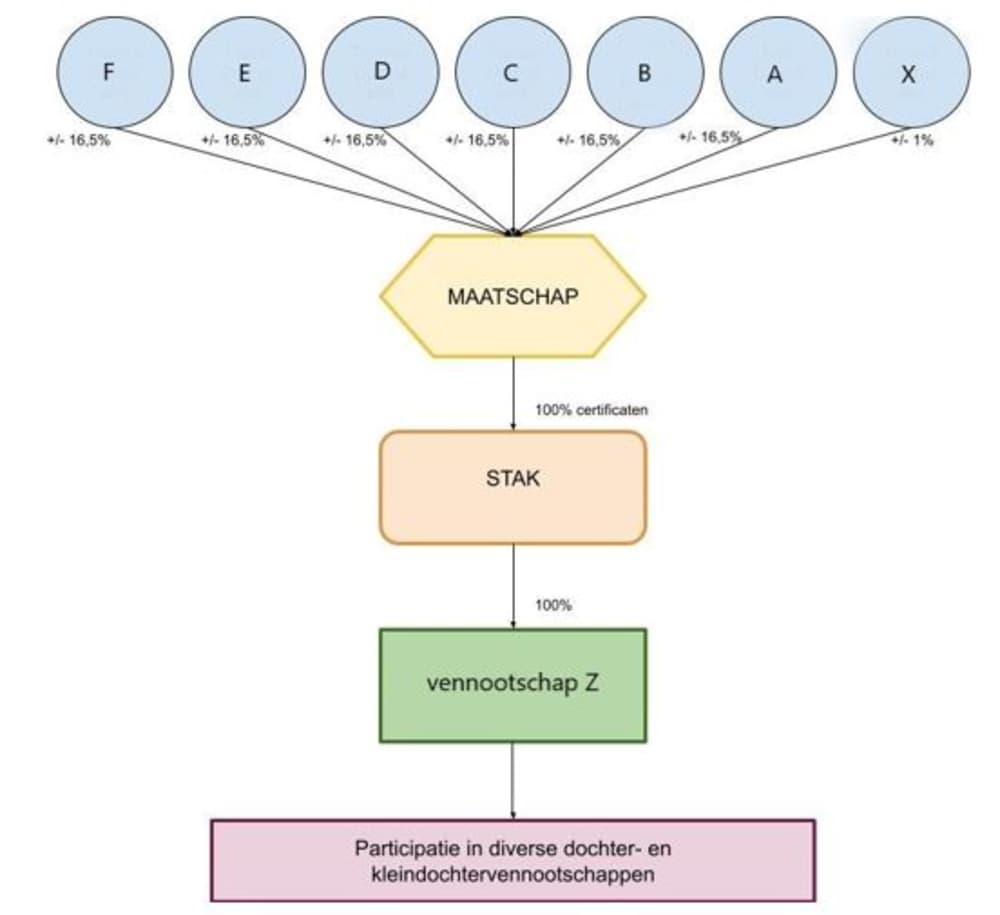

9. De voorgenomen vennootschapsstructuur (vereenvoudigd) ziet er als volgt uit:

2. Toelichting bij de voorgenomen verrichtingen

2.1. Schenking aandelen vennootschap Z in volle eigendom

10. Allereerst wenst de heer X +/- 99% van zijn aandelen vennootschap Z in volle eigendom te schenken aan zijn zes kinderen.

De schenking zal middels authentieke akte worden verleden. Volgende modaliteiten zullen aan de schenking worden gekoppeld:

- Er zal worden geschonken in volle eigendom

- Met het oog op het behoud van het familievermogen binnen de familie, zijnde de afstammelingen […], zal een beding van fideicommis de residuo in de rechte lijn ten voordele van de kleinkinderen en, indien één van de kinderen kinderloos zou komen te overlijden, in de zijlijn ten voordele van de andere kinderen (of diens afstammelingen) worden opgenomen.

- Er zal een optioneel conventioneel beding van terugkeer voor in het geval van vooroverlijden van één van de kinderen-begiftigde worden opgenomen.

- Tevens met het oog op het behoud van het familievermogen binnen de familie, zijnde de afstammelingen […], zal er een verbod worden opgelegd om de geschonken aandelen in te brengen in een huwgemeenschap of te betrekken in een beding van aanwas of gelijkaardige constructie.

- Aangezien deze schenking kadert binnen een integrale successieplanning, waarbij de continuïteit van de vennootschapsgroep en het versterken van de banden tussen de kinderen wordt vooropgesteld, zal er in de schenkingsakte tevens een optioneel ontbindende voorwaarde worden opgenomen voor in het geval dat een begunstigde niet berust in de successieplanning van de heer X [2].

2.2. Overdracht aandelen vennootschap Z aan een StAK

a) Stichting

11. De betrokken Stichting zal worden opgericht door de heer X en reeds bestaan op het moment van de schenking.

b) Certificering

12. De Aanvragers zullen al hun aandelen vennootschap Z overdragen aan de Stichting. In ruil hiervoor zullen zij certificaten ontvangen, waarbij voor ieder aandeel één certificaat zal worden uitgegeven en de Stichting zal zijn doorstortingsplicht naleven. De Stichting zal aldus geacht worden fiscaal transparant te zijn.

c) Doel

13. Aanvragers kiezen voor de rechtsfiguur van de Stichting omwille van de rechtspersoonlijkheid en de mogelijkheid om het bestuur en beheer van de vennootschapsgroep ver in de tijd te organiseren.

Met het oog op de continuïteit van de vennootschapsgroep, zijn de Aanvragers ervan overtuigd dat het essentieel is om op heden reeds de spelregels inzake het bestuur en beheer van de vennootschapsgroep op lange termijn, over de verschillende generaties heen, vast te leggen. Dit (1) gelet op de waarde en de complexiteit van de vennootschapsgroep en (2) teneinde te vermijden dat bepaalde kinderen (vb: deze uit het eerste huwelijk) de andere kinderen (vb: de kinderen uit de huidige relatie) integraal kunnen uitsluiten van zeggenschap en (3) om steeds een professioneel bestuur te kunnen garanderen.

Het over te dragen vermogen bestaat immers uit verschillende grote […] bedrijven (o.a. […]), hetgeen een professioneel en gestructureerd leiderschap vereist, temeer dat de toekomst van +/- […] werknemers […] mede afhankelijk is van de continuïteit van deze bedrijven.

Gelet op de doorstortingsplicht van de Stichting, zal de Stichting enkel en alleen fungeren als een controlestructuur met betrekking tot het bestuur en het beheer van de vennootschapsgroep. Er zal geen controle kunnen worden uitgeoefend over gelden die opstromen. De Stichting als certificeringsvehikel is een heel gebruikelijke controlestructuur rond grote ondernemingen, teneinde op lange termijn de zeggenschap te structureren.

d) De statuten en administratievoorwaarden

i. Voorwerp

14. De Stichting wordt opgericht met als voorwerp het beheren van de aandelen van vennootschap Z.

ii. Bestuur

15. De Stichting zal worden bestuurd door een Raad van Bestuur, die als volgt zal worden samengesteld:

- Bij de oprichting zullen vijf bestuurders worden benoemd, met name:

- X;

- B ([…] uit eerste huwelijk);

- E ([…] uit huidige relatie);

- twee externe niet-familiale bestuurders.

- De heer X zal bij zijn defungeren niet worden opgevolgd in de Raad van Bestuur.

- Indien een bestuurder, met uitzondering van de heer X, defungeert, wordt er een opvolgende bestuurder benoemd door de Raad van Bestuur. Volgend op het defungeren van X, zal een externe bestuurder evenwel steeds worden vervangen door een externe bestuurder en een bestuurder afstammelingen van de heer X steeds worden vervangen door een afstammeling […] van de heer X.

Op deze manier is de Raad van Bestuur samengesteld uit enerzijds twee afstammelingen van de heer X, […] zodat elke familietak één vertegenwoordiger heeft, en anderzijds twee professionele niet-familiale bestuurders.

16. Het bestuursorgaan beschikt over de meest ruime bevoegdheid.

17. De Raad van Bestuur zal op volgende wijze besluiten:

- Besluiten worden genomen met gewone meerderheid van stemmen.

- Evenwel, zolang de heer X zetelt in de Raad van Bestuur, zal steeds minstens zijn akkoord vereist zijn inzake beslissingen tot wijziging van de statuten van de Stichting.

Concreet houdt dit dus in dat de heer X alleen geen beslissingen meer zal kunnen doorvoeren. Enkel een statutenwijziging vereist minstens zijn akkoord, zodat een statutenwijziging niet zonder zijn akkoord zal kunnen worden genomen. Maar, ook deze beslissing vereist tevens een gewone meerderheid van stemmen.

De certificaathouders houden toezicht op het beleid van de Raad van Bestuur en op de algemene gang van zaken binnen de Stichting, maar hebben geen beslissingsrecht.

De controlestructuur van de Stichting is met andere woorden niet gericht op het behoud van controle in hoofde van de heer X, maar wel het veiligstellen van de toekomstige zeggenschap, door deze op een evenwichtige en professionele manier te organiseren, zoals dit zeer gebruikelijk, want noodzakelijk, is bij grote […] bedrijven.

iii. Overdracht en royeerbaarheid

18. De certificaten kunnen enkel worden overgedragen dan wel geroyeerd mits akkoord van het bestuursorgaan.

2.3. Inbreng certificaten vennootschap Z in een Maatschap

a) Oprichting en inbreng Maatschap

19. De Aanvragers wensen een Belgische Maatschap op te richten. Iedere Aanvrager zal bij de oprichting zijn/haar certificaten, uitgegeven door voormelde Stichting, inbrengen in de Maatschap.

b) Doel

20. De Maatschap staat toe om in een familiale sfeer, waarin gestreefd wordt naar samenwerking, continuïteit en het verstevigen van de familiale banden tussen enerzijds vader en kinderen en anderzijds de kinderen onderling, het familiaal vermogen passief te beheren als een goede huisvader en het met andere woorden in stand te houden en te vergroten.

21. De Aanvragers kiezen verder in het bijzonder voor de rechtsfiguur van de Maatschap omwille van enerzijds de grote statutaire vrijheid en anderzijds het gebrek aan doorstortingsplicht. De grote statutaire vrijheid staat toe dat er een beheersstructuur kan worden uitgewerkt op maat van de bezorgdheden van de Aanvragers. Zodoende kan er een goede balans worden gevonden tussen enerzijds het toekennen van individuele beslissingsrechten en anderzijds het behouden van een bepaalde vorm van controle, gelet op de omvang van het vermogen.

22. De combinatie van de rechtsfiguur van de Maatschap en de Stichting, zorgt ervoor dat op het niveau van de Stichting het beheer en bestuur over de vennootschapsgroep kan worden georganiseerd, en dat op het niveau van de Maatschap een beperktere controle kan worden voorzien met betrekking tot de gelden die via de vennootschapsgroep opstromen.

c) De statuten

i. Voorwerp

23. De Maatschap zal louter een burgerlijk voorwerp hebben, namelijk in een familiale sfeer, waarin gestreefd wordt naar samenwerking, continuïteit en het verstevigen van de familiale banden tussen ouder en kinderen, het familiaal vermogen passief te beheren als een goede huisvader en het met andere woorden in stand te houden en te vergroten.

ii. Duur

24. De Maatschap zal worden opgericht voor een duurtijd van dertig jaar.

Het verlengen van voormelde termijn vereist een statutenwijziging. Dergelijke beslissingen kunnen enkel worden genomen door de algemene vergadering mits unanimiteit van stemmen.

iii. Zaakvoerderschap

25. Het zaakvoerderschap van de Maatschap zal worden waargenomen door een College van Zaakvoerders. Het College van Zaakvoerders zal als volgt worden samengesteld:

- Bij de oprichting zullen vijf zaakvoerders worden benoemd, met name:

- X;

- B ([…] uit eerste huwelijk);

- E ([…] uit huidige relatie);

- twee externe niet-familiale zaakvoerders.

- De heer X zal bij zijn defungeren niet worden opgevolgd in het College van Zaakvoerders.

- Indien een zaakvoerder, met uitzondering van de heer X, defungeert, wordt er een opvolgende zaakvoerders benoemd door het College van Zaakvoerders. Volgend op het defungeren van X, zal een externe zaakvoerder evenwel steeds worden vervangen door een externe zaakvoerder en een zaakvoerder afstammelingen van de heer X steeds worden vervangen door een afstammeling […] van de heer X.

Op deze manier is het College van Zaakvoerders samengesteld uit enerzijds twee afstammelingen van de heer X, […] zodat elke familietak één vertegenwoordiger heeft, en anderzijds twee professionele niet-familiale zaakvoerders.

26. Beslissingen worden door het College van Zaakvoerders genomen met gewone meerderheid van stemmen.

iv. Algemene Vergadering

27. De besluitvorming op het niveau van de Algemene Vergadering zal als volgt gebeuren:

- Beslissingen worden in principe genomen met gewone meerderheid van stemmen.

- Beslissingen inzake de opname van vruchten, dividenden en/of gerealiseerde meerwaarden met een waarde die een (jaarlijks) bedrag ten belope van […], aan te passen aan de index der consumptieprijzen in verhouding tot de index per 1 januari 2022, te boven gaan vereisen evenwel tevens het akkoord van het College van Zaakvoerders. De opname van vruchten, dividenden en/of gerealiseerde meerwaarden tot aan een jaarlijks bedrag ten belope van […] vereist enkel een gewone meerderheid van stemmen op het niveau van de Algemene Vergadering. Voormeld bedrag ten belope van […] wordt evenwel verminderd tot […] euro indien vennootschap Z het laatste afgesloten boekjaar geen winst heeft gerealiseerd.

Op deze manier kunnen de maten met een gewone meerderheid van stemmen (zonder enige inmenging van externen) jaarlijks beslissen om (in principe, behoudens verlieslatend boekjaar vennootschap Z) een bedrag ten belope van […], aan te passen aan de index der consumptieprijzen in verhouding tot de index per 1 januari 2022, (zijnde, volgend op het overlijden van de heer X, […] per jaar per kind) op te nemen en vrij te spenderen/investeren/beleggen/… Gaat het om grotere bedragen, dan kan het College van Zaakvoerders mee beslissen om het bedrag dan wel uit te keren aan de maten of te behouden binnen de Maatschap om bijvoorbeeld te herinvesteren.

Op deze manier willen de eigenaars van het ondernemersvermogen op een gestructureerde en gematigde manier vermogen uit de bedrijven halen, om zodoende de continuïteit en verdere groei van deze ondernemingen niet te hypothekeren.

v. Overdracht van deelbewijzen

28. Een maat kan zijn/haar deelbewijzen van de Maatschap slechts overdragen (aan andere maten of aan derden) mits akkoord van het College van Zaakvoerders.

vi. Uittreding

29. De uittreding uit de Maatschap door een maat vereist steeds het akkoord van het College van Zaakvoerders.

III. Motivering van de aanvraag

1. Artikel 2.7.1.0.7 van de Vlaamse Codex Fiscaliteit

VRAAG 1: Zijn de voorgenomen verrichtingen onderworpen aan het toepassingsgebied van artikel 2.7.1.0.7 van de Vlaamse Codex Fiscaliteit?

30. Artikel 2.7.1.0.7 van de Vlaamse Codex Fiscaliteit stelt:

“De roerende en onroerende goederen die wat betreft het vruchtgebruik door de erflater en wat betreft de blote eigendom door een derde onder bezwarende titel zijn verkregen, worden, voor de heffing van de erfbelasting, geacht in volle eigendom in zijn nalatenschap aanwezig te zijn en als legaat door die derde te zijn verkregen. Hetzelfde geldt voor effecten aan toonder of op naam en voor geldbeleggingen die voor het vruchtgebruik ingeschreven zijn op naam van de erflater en voor de blote eigendom op naam van een derde.

Het eerste lid is niet van toepassing :

1° als wordt bewezen dat de verkrijging geen bedekte bevoordeling van de derde is;

2° als de erflater langer heeft geleefd dan de derde of als de derde niet behoort tot de personen, vermeld in artikel 2.7.3.4.4, eerste, tweede en derde lid..”

31. Artikel 2.7.1.0.7 van de Vlaamse Codex Fiscaliteit beoogt om bepaalde goederen toch tot de fiscale nalatenschap te laten behoren, hoewel zij daar juridisch gezien geen deel van uitmaken. Het gaat zowel om goederen die ten bezwarende titel gesplitst worden aangekocht als om effecten en geldbeleggingen die gesplitst zijn ingeschreven. Desondanks het feit dat het vruchtgebruik is ingeschreven op naam van de erflater en de blote eigendom op naam een derde, wordt er vermoed dat de volle eigendom zich in de nalatenschap van de erflater bevindt en wordt de blote eigenaar gezien als legataris.

Met betrekking tot de gesplitste inschrijving van effecten of geldbeleggingen, volstaat een loutere materiële inschrijving van effecten voor het vruchtgebruik op naam van de erflater en voor de blote eigendom op naam van een derde, opdat het wettelijk vermoeden van artikel 2.7.1.0.7 van de Vlaamse Codex Fiscaliteit speelt.

32. In casu zal er evenwel in volle eigendom worden geschonken, zodat de aandelen/deelbewijzen niet gesplitst zullen worden ingeschreven. Bovendien zal er tevens geen sprake zijn van een bedekte bevoordeling. De schenking zal namelijk notarieel worden verleden.[3]

Artikel 2.7.1.0.7 van de Vlaamse Codex Fiscaliteit kan dan ook niet worden toegepast op de voorgenomen verrichting.

Wij verzoeken u dit te willen bevestigen.

2. Artikel 2.7.1.0.9 van de Vlaamse Codex Fiscaliteit

VRAAG 2: Zijn de voorgenomen verrichtingen onderworpen aan het toepassingsgebied van artikel 2.7.1.0.9 van de Vlaamse Codex Fiscaliteit?

33. Artikel 2.7.1.0.9 van de Vlaamse Codex Fiscaliteit stelt:

“Als de roerende of onroerende goederen door de erflater onder bezwarende titel zijn verkocht of afgestaan, worden ze voor de heffing van de erfbelasting geacht deel uit te maken van zijn nalatenschap en als legaat te zijn verkregen door de verkrijger of door de overnemer als de erflater zich volgens de overeenkomst ofwel een vruchtgebruik heeft voorbehouden op de afgestane goederen of op andere goederen, ofwel de afstand van om het even welk ander levenslange recht in zijn voordeel heeft bedongen.

Het eerste lid is niet van toepassing als :

1° wordt bewezen dat de verkoop of de afstand geen bedekte bevoordeling is van de verkrijger of van de overnemer;

2° de erflater langer heeft geleefd dan de verkrijger of de overnemer, of als de verkrijger of de overnemer niet behoort tot de personen, vermeld in artikel 2.7.3.4.4, eerste, tweede en derde lid.”

34. Dit artikel viseert de verrichting onder bezwarende titel, waarbij de erflater een goed aan één van zijn erfgenamen, legatarissen, begiftigden of aan een tussenpersoon heeft afgestaan, en zich het vruchtgebruik of om het even welk ander levenslang recht heeft voorbehouden.[4]

De bedoelde verrichtingen hebben betrekking op overeenkomsten ten bezwarende titel. Meer bepaald gaat het om rechtshandelingen ten kosteloze titel, die bewust verkeerdelijk worden gekwalificeerd als rechtshandelingen ten bezwarende titel.

35. Onzes inziens kan artikel 2.7.1.0.9 van de Vlaamse Codex Fiscaliteit geenszins worden toegepast indien de rechtshandeling openlijk als een schenking wordt gekwalificeerd. Dit artikel beoogt namelijk rechtshandelingen ten kosteloze titel, die bewust verkeerdelijk worden gekwalificeerd als rechtshandelingen ten bezwarende titel, te belasten, en niet rechtshandelingen ten bezwarende titel die verkeerdelijk zouden worden gekwalificeerd als rechtshandelingen ten kosteloze titel. Verder kan er in deze gevallen geenszins sprake zijn van een bedekte bevoordeling, aangezien uit de handeling zelf duidelijk de bevoordeling blijkt. De toepassing van artikel 2.7.1.0.9 van de Vlaamse Codex Fiscaliteit is dus niet mogelijk indien de rechtshandeling openlijk als een schenking wordt gekwalificeerd.[5]

36. In de mate toch zou worden geoordeeld dat artikel 2.7.1.0.9 van de Vlaamse Codex Fiscaliteit toepassing kan vinden, indien de rechtshandeling openlijk wordt gekwalificeerd als een schenking, wordt bevestigd dat de voorgenomen verrichting niet kan worden geherkwalificeerd in een overeenkomst ten bezwarende titel.

Een overeenkomst ten bezwarende titel vereist dat er sprake is van een wederkerige overeenkomst die voor beide partijen een pecuniair voordeel oplevert. Geniet één van beide partijen geen dergelijk voordeel, dan is het een overeenkomst om niet. Aldus indien een vermogensbestanddeel zonder gelijkwaardig geachte economische tegenprestaties van het ene vermogen naar het andere gaat, is er sprake van een overeenkomst om niet.

Aangezien de heer X met de intentie om zijn kinderen te begunstigen, de volle eigendom van zijn aandelen vennootschap Z zal overdragen en zich geen recht van vruchtgebruik noch het recht op het opvragen van een rente voorbehoud, wordt de voorgenomen rechtshandeling terecht gekwalificeerd als een schenking.

Gelet op de duidelijke begunstigingsintentie en het gebrek aan enige tegenprestatie, kan de overdracht niet worden geherkwalificeerd in een overeenkomst ten bezwarende titel.

Aangezien de schenking op geen enkele manier kan worden gekwalificeerd als een overeenkomst ten bezwarende titel, kan artikel 2.7.1.0.9 van de Vlaamse Codex Fiscaliteit niet worden toegepast. Dit indien men al van oordeel zou zijn dat artikel 2.7.1.0.9 van de Vlaamse Codex Fiscaliteit toepassing zou kunnen vinden indien de rechtshandeling openlijk als een schenking wordt gekwalificeerd.

Wij verzoeken u om dit te willen bevestigen.

3. Artikel 2.7.1.0.3, 3° van de Vlaamse Codex Fiscaliteit

VRAAG 3: Zijn de voorgenomen verrichtingen onderworpen aan het toepassingsgebied van artikel 2.7.1.0.3, 3° van de Vlaamse Codex Fiscaliteit?

37. Artikel 2.7.1.0.3 van de Vlaamse Codex Fiscaliteit stelt:

“Worden met het oog op de heffing van het successierecht als legaten beschouwd:

1° alle schulden die uitsluitend bij uiterste wil erkend zijn;

2° alle schuldbekentenissen van sommen die voorkomen als een contract onder bezwarende titel, maar die een bevoordeling inhouden en die niet aan de schenkbelasting of het registratierecht op de schenkingen zijn onderworpen;

3° alle schenkingen van roerende goederen die de erflater heeft gedaan onder de opschortende voorwaarde of termijn die vervuld wordt ingevolge het overlijden van de schenker.”

38. Artikel 2.7.1.0.3, 3° van de Vlaamse Codex Fiscaliteit bepaalt dat alle schenkingen van roerende goederen die de erflater heeft gedaan onder de opschortende voorwaarde of termijn die vervuld wordt ingevolge het overlijden van de schenker, worden belast met erfbelasting.

39. In casu zal er geen opschortende voorwaarde of termijn worden verbonden aan de schenking van de volle eigendom van de aandelen. De volle eigendom van de aandelen zal onmiddellijk worden overgedragen.

Artikel 2.7.1.0.3, 3° van de Vlaamse Codex Fiscaliteit kan dan ook niet worden toegepast op de voorgenomen verrichting.

Wij verzoeken u dit te willen bevestigen.

4. Artikel 3.17.0.0.2 van de Vlaamse Codex Fiscaliteit

VRAAG 4: Kan de algemene antimisbruikbepaling van artikel 3.17.0.0.2 van de Vlaamse Codex Fiscaliteit worden toegepast op de voorgenomen verrichtingen als er een specifieke antimisbruikbepaling bestaat?

40. Er is sprake van fiscaal misbruik in de zin van de algemene antimisbruikbepaling indien de belastingplichtige een rechtshandeling stelt waarmee hij zich, in strijd met de doelstellingen van een fiscale bepaling in de wet, buiten het toepassingsgebied van die bepaling stelt terwijl er voor die keuze geen enkele andere verklaring bestaat dan het vermijden van de belasting.[5]

Belangrijk is dat de algemene antimisbruikbepaling slechts kan worden toegepast indien de gewone interpretatiemethode, de technische bepalingen van het wetboek, de simulatieleer en de specifieke fiscale misbruikbepalingen (zijnde de zogenaamde fictiebepalingen) geen toepassing vinden.[6] Ook het Grondwettelijk Hof stelt in die zin dat de algemene antimisbruikbepaling niet kan worden ingeroepen indien bepaalde verrichtingen al vallen onder een specifieke antimisbruikbepaling. Enkel wanneer bepaalde verrichtingen de doelstellingen van een specifieke antimisbruikmaatregel frustreren, kan de algemene antimisbruikmaatregelen worden aangewend.[7]

Het is dus vereist dat de gestelde verrichtingen de doelstellingen van een bepaling van de van de Vlaamse Codex Fiscaliteit frustreren. De doelstelling betekent datgene waar de van de Vlaamse Codex Fiscaliteit naar wil streven, welke verrichtingen zij wil belasten of vrijstellen.[8]

41. Aanvragers verzoeken te bevestigen dat de algemene antimisbruikbepaling van artikel 3.17.0.0.2 van de Vlaamse Codex Fiscaliteit enkel kan worden ingeroepen indien de voorgenomen verrichtingen de doelstellingen van de specifieke antimisbruikbepaling (artikel 2.7.1.0.7 van de Vlaamse Codex Fiscaliteit, artikel 2.7.1.0.9 van de Vlaamse Codex Fiscaliteit of artikel 2.7.1.0.3, 3° van de Vlaamse Codex Fiscaliteit) frustreren.

VRAAG 4.1.: Frustreren de voorgenomen verrichtingen de doelstelling van artikel 2.7.1.0.7 van de Vlaamse Codex Fiscaliteit?

42. Artikel 2.7.1.0.7 van de Vlaamse Codex Fiscaliteit beoogt om bepaalde goederen toch tot de fiscale nalatenschap te laten behoren, hoewel zij daar juridisch gezien geen deel van uitmaken. De doelstelling bestaat erin te vermijden dat erfbelasting zou worden ontweken door de blote eigendom rechtstreeks in te schrijven op naam van degene die men bij zijn overlijden wil begiftigen. De zogenaamde “bedekte” bevoordeling wordt geviseerd, indien er sprake is van bedrog doordat de bevoordeling niet openlijk te kennen wordt gegeven.

a) Gesplitste inschrijving

43. In casu zal er niet in blote eigendom worden geschonken, noch zullen de gevolgen van de schenking en de herstructurering indirect tot hetzelfde of een gelijkaardig resultaat leiden als bij een schenking in blote eigendom met voorbehoud van vruchtgebruik.

Allereerst zullen de opbrengsten van de geschonken goederen niet toekomen aan de schenker.

Evenmin wordt het stemrecht op de Algemene Vergadering cq. de controle over de vennootschap Z voorbehouden door de schenker. De wijze waarop zal worden gestemd op de Algemene Vergadering van vennootschap Z zal worden bepaald door de Raad van Bestuur van de Stichting, die uit vijf bestuurders zal bestaan en met gewone meerderheid van stemmen zal beslissen. Een statutenwijziging vereist minstens het akkoord van de heer X, maar geenszins zal de heer X eenzijdig beslissingen kunnen nemen. Door de schenking doet de heer X met andere woorden afstand van controle.

Op dit punt is er dan ook een fundamenteel verschil tussen de situatie die wordt geviseerd door artikel 2.7.1.0.7 van de Vlaamse Codex Fiscaliteit en de verrichtingen die de Aanvragers zullen stellen.

b) Bedekte bevoordeling

44. De zogenaamde “bedekte” bevoordeling wordt geviseerd, indien er sprake is van bedrog doordat de bevoordeling niet openlijk te kennen wordt gegeven. Allereerst blijkt dit duidelijk uit de wettekst zelf, het tegenbewijs kan namelijk geleverd worden indien: “wordt bewezen dat de verkrijging geen bedekte bevoordeling van de derde is”. Verder bepaalt ook de Memorie van Toelichting van de wet van 11 oktober 1919 bij de invoering van de artikelen 5 tot 7 W.Succ (thans de artikelen 9 tot 11 W.Succ. en 2.7.1.0.7 tot 2.7.1.0.9 van de Vlaamse Codex Fiscaliteit ): “Zij hebben de strekking te beletten dat de overledene bij zijn leven niet over zijn goederen beschikken ten voordele van personen, wie hij wenst zijn nalatenschap over te maken en zulks vrij van alle belasting of door betaling van een registratierecht minder dan het erfenisrecht dat normaal opvorderbaar zou wezen.

Op dit punt is er een fundamenteel verschil tussen de situatie die wordt geviseerd door artikel 2.7.1.0.7 van de Vlaamse Codex Fiscaliteit en de verrichtingen die de Aanvragers zullen stellen.

45. In casu wordt de schenking verleden voor een notaris. Er is dan ook geen sprake van een bedekte bevoordeling, waarbij de bevoordeling niet openlijk te kennen wordt gegeven.

Aangezien het doel van artikel 2.7.1.0.7 van de Vlaamse Codex Fiscaliteit erin bestaat om de bedekte bevoordeling ingevolge een gesplitste inschrijving te sanctioneren, en er in casu geen sprake is van (een gesplitste inschrijving en) een bedekte bevoordeling maar van een openlijke bevoordeling, valt de schenking noodzakelijkerwijze volledig buiten de doelstelling van artikel 2.7.1.0.7 van de Vlaamse Codex Fiscaliteit. De doelstelling van artikel 2.7.1.0.7 van de Vlaamse Codex Fiscaliteit wordt door de voorgenomen verrichtingen niet gefrustreerd.

c) Besluit

46. De Aanvragers verzoeken te willen bevestigen dat er geen sprake is van fiscaal misbruik in de zin van artikel 3.17.0.0.2 van de Vlaamse Codex Fiscaliteit, omdat de geplande verrichtingen de doelstelling van artikel 2.7.1.0.7 van de Vlaamse Codex Fiscaliteit niet frustreert.

VRAAG 4.2.: Frustreren de voorgenomen verrichtingen de doelstelling van artikel 2.7.1.0.9 van de Vlaamse Codex Fiscaliteit?

47. Artikel 2.7.1.0.9 van de Vlaamse Codex Fiscaliteit heeft tot doel om rechtshandelingen ten kosteloze titel, die bewust verkeerdelijk worden gekwalificeerd als rechtshandelingen ten bezwarende titel, toch tot de fiscale nalatenschap te laten behoren, hoewel zij daar juridisch gezien geen deel van uitmaken. Met andere woorden, de doelstelling bestaat erin om overeenkomsten die in het vooruitzicht van het overlijden van de schenker onder het mom van een vervreemding ten bezwarende titel werden gedaan, maar waarbij het eigenlijk om schenkingen gaat, te belasten in de erfbelasting.

Ook hier blijkt dit allereerst duidelijk uit de wettekst zelf en verder uit de Memorie van Toelichting van de wet van 11 oktober 1919 bij de invoering van de artikelen 5 tot 7 W.Succ (thans de artikelen 9 tot 11 W.Succ. en 2.7.1.0.7 tot 2.7.1.0.9 van de Vlaamse Codex Fiscaliteit ). De wet bepaalt namelijk dat het tegenbewijs kan geleverd worden indien: “wordt bewezen dat de verkoop of de afstand geen bedekte bevoordeling is van de verkrijger of van de overnemer”.

48. In casu zal de begiftiging van de kinderen op geen enkele manier verborgen worden gehouden. Net integendeel, er zal een schenkingsakte worden verleden voor een notaris. Bijgevolg is er kennelijk geen sprake van bedrog.

De Aanvragers verzoeken te willen bevestigen dat er geen sprake is van fiscaal misbruik in de zin van artikel 3.17.0.0.2 van de Vlaamse Codex Fiscaliteit, omdat de geplande verrichtingen de doelstelling van artikel 2.7.1.0.9 van de Vlaamse Codex Fiscaliteit niet frustreren.

VRAAG 4.3.: Frustreren de voorgenomen verrichtingen de doelstelling van artikel 2.7.1.0.3, 3° van de Vlaamse Codex Fiscaliteit?

49. De fictiebepaling van artikel 2.7.1.0.3, 3° van de Vlaamse Codex Fiscaliteit werd ingevoerd met het doel te vermijden dat de gunstigere tarieven voor schenkingen van roerende goederen ook zouden kunnen worden toegepast ten aanzien van schenkingen onder de opschortende voorwaarde of termijn van het overlijden van de schenker. De doelstelling is met andere woorden het belasten van voorwaardelijke schenkingen, waarvan de uitvoering van de schenking wordt uitgesteld tot aan het overlijden van de schenkers.

Dit blijkt onder meer uit de Memorie van Toelichting[9], die stelt: “Het verschil met de tarieven van de successierechten voor verervingen tussen dezelfde personen is enorm. Dit kan betrokkenen ertoe aanzetten om nog tijdens het leven, op een fiscaal voordelige manier, de roerende goederen aan de toekomstige erfgenamen of legatarissen over te dragen. Er blijkt echter een gemakkelijke manier te bestaan om enerzijds het voordeel van het verlaagde Vlaamse tarief voor de schenkingen te genieten, maar toch de overdracht van de goederen uit te stellen tot op het ogenblik van het overlijden. Een schenking van roerende goederen onder de opschortende voorwaarde van het overlijden, geeft immers bij registratie van de akte slechts aanleiding tot de heffing van het algemeen vast recht van 25 euro, overeenkomstig de principes van artikel 16 van het wetboek der registratie-, hypotheek en griffierechten. Slechts op het ogenblik van het overlijden zal het evenredige recht, met toerekening van het reeds geheven algemeen vast recht, opeisbaar worden. En dat was eigenlijk niet de bedoeling die de decreetgever zich met de invoering van de bijzonder verlaagde tarieven had vooropgesteld. Een schenking van roerende goederen onder opschortende voorwaarde van het overlijden, heeft burgerrechtelijk quasi dezelfde gevolgen als een legaat. Fiscaalrechtelijk worden ze echter sedert 1 januari 2004 aan een sterk verschillend tarief onderworpen. De Vlaamse Regering vindt het dan ook volkomen logisch dat een schenking van roerende goederen onder opschortende voorwaarde van het overlijden van de schenker, fiscaalrechtelijk gelijk wordt gesteld met een legaat. Zo voorkomt men een ongelijke behandeling ten opzichte van die erflater die een legaat van roerende goederen vermaakt, dat, per definitie, slechts uitwerking krijgt op het ogenblik van zijn overlijden.”

a) Onmiddellijke uitvoering van de schenking

50. Geenszins wordt de uitvoering van de schenking van de volle eigendom van de aandelen uitgesteld tot aan het overlijden van de heer X.

De schenking, brengt de onvoorwaardelijke, onmiddellijke en onherroepelijke eigendomsoverdracht naar het vermogen van de kinderen met zich mee.

b) Certificering en inbreng in Maatschap

51. Het feit dat de aandelen vervolgens, zonder dat de Aanvragers hiertoe juridisch kunnen worden gehouden, zouden worden overgedragen aan een Stichting die zal worden aangewend als certificeringsvehikel en de certificaten worden ingebracht in een Maatschap, doet hieraan geenszins afbreuk.

De certificering en de inbreng in de Maatschap zal door de Aanvragers gebeuren omdat zij allen overtuigd zijn van het belang van deze controlevehikels. Het doel van alle Aanvragers is om met het oog op de continuïteit van de vennootschapsgroep, op heden reeds de spelregels inzake het bestuur en beheer van de vennootschapsgroep vast te leggen. Dit enerzijds gelet op de waarde en de complexiteit van de vennootschapsgroep en anderzijds teneinde te vermijden dat bepaalde kinderen (vb: deze uit het eerste huwelijk) de andere kinderen (vb: de kinderen uit de huidige relatie) integraal kunnen uitsluiten van zeggenschap en om steeds een professioneel bestuur te kunnen garanderen. De Aanvragers stellen het belang/succes van de vennootschapsgroep voorop, aangezien dit indirect in het voordeel van ieder van hen en op termijn hun afstammelingen zal zijn. Ook wensen zij hun verantwoordelijkheid voor de financiële toekomst van meer dan duizend werknemers op te nemen.

c) Geen voorbehoud van controle

52. Uit eerdere Voorafgaande Beslissing[10] blijkt dat uw Dienst van oordeel is dat de voorafgaande oprichting van een maatschap, waarna de deelbewijzen worden geschonken, enkel tot doel heeft de volledige controle over het vermogen van de maatschap te behouden en dat hiermee wordt geprobeerd om de toepassing van artikel 2.7.1.0.3, 3° van de Vlaamse Codex Fiscaliteit te omzeilen aangezien de rechtsgevolgen van de voorgenomen verrichting identiek zijn aan deze van de schenking van roerende goederen onder de opschortende voorwaarde of termijn van het overlijden van de schenker.

i. Gezamenlijke certificering en inbreng in de Maatschap

53. Huidige situatie is allereerst verschillend, aangezien de certificering en de inbreng van de certificaten in de Maatschap door de Aanvragers gezamenlijk zal gebeuren, zonder dat de Aanvragers hiertoe juridisch gehouden zijn.

De kinderen […] zullen vrijwillig de geschonken aandelen certificeren. De Aanvragers zullen tevens gezamenlijk de Maatschap oprichten, en dus allen uitdrukkelijk akkoord gaan met de statuten van de Maatschap, en de certificaten in de Maatschap inbrengen.

54. Daarnaast brengt de certificering en de inbreng van de certificaten in de Maatschap geen controlevoorbehoud / behoud van inkomsten voor de schenker, zijnde de heer X, met zich mee:

- Allereerst zullen de opbrengsten van de geschonken goederen niet toekomen aan de schenker.

- Evenmin zal de heer X individueel beslissingsmacht kunnen uitoefenen over de vennootschapsgroep.

- De Raad van Bestuur van de Stichting zal bestaan aan uit vijf bestuurders, die beslissen met gewone meerderheid van stemmen. Enkel een statutenwijziging vereist minstens het akkoord van de heer X, maar geenszins zal de heer X eenzijdig beslissingen kunnen nemen.

- De certificaathouders van de certificaten hebben geen beslissingsmacht/stemrecht.

- Verder zal de heer X evenmin individueel beslissingsmacht kunnen uitoefenen over het vermogen van de Maatschap, zijnde de certificaten en de opgestroomde gelden.

- Het College van Zaakvoerders van de Maatschap zal bestaan uit vijf zaakvoerders, die beslissen met gewone meerderheid van stemmen.

- De Algemene Vergadering van de Maatschap zal eveneens beslissen met gewone meerderheid van stemmen. Beslissingen inzake de opname van vruchten, dividenden en/of gerealiseerde meerwaarden met een waarde die een (jaarlijks) bedrag ten belope van […], aan te passen aan de index der consumptieprijzen in verhouding tot de index per 1 januari 2022, te boven gaan vereisen evenwel tevens het akkoord van het College van Zaakvoerders.

Binnen geen enkel orgaan van de Maatschap zal de heer X eenzijdig beslissingen kunnen nemen.

ii. Geen gelijkaardige rechtsgevolgen als een schenking onder een opschortende voorwaarde / termijn

55. De rechtsgevolgen van de schenking van de effecten en de overdracht aan een controlestructuur, kunnen geenszins gelijkgesteld worden met de rechtsgevolgen van de schenking onder de opschortende voorwaarde of termijn van het overlijden van de schenker.

Een opschortende voorwaarde is een toekomstige maar onzekere gebeurtenis, waarvan de uitvoering van een verbintenis afhankelijk wordt gemaakt. Een opschortende termijn is een toekomstige maar zekere gebeurtenis, waarvan de uitvoering van een verbintenis afhankelijk wordt gemaakt. In het geval van een schenking gekoppeld aan een opschortende voorwaarde, heeft de opschortende voorwaarde tot gevolg dat de overdracht van de eigendom van de geschonken goederen wordt opgeschort tot de verwezenlijking van de voorwaarde, hier het overlijden van de schenker. De eigendom van de geschonken goederen bevinden zich nog steeds bij de schenker, en dit zolang de opschortende voorwaarde zich niet heeft vervuld. De verbintenis tot eigendomsoverdracht bestaat wel, maar de uitvoering van de verbintenis is opgeschort. [11] Bij de schenking van een welbepaalde zaak onder opschortende termijn, wordt de begiftigde daarentegen onmiddellijk eigenaar van het geschonken goed. Enkel de materiële overdracht van het goed wordt uitgesteld tot het verstrijken van de bedongen termijn. Wel heeft de schenker zich onmiddellijk ontdaan van het eigendomsrecht, waardoor hij (juridisch) niet meer kan beschikken (verkopen, schenken,...) over het geschonken goed.[12]

56. De schenking van de aandelen vennootschap Z brengt evenwel de onvoorwaardelijke, onmiddellijke en onherroepelijke eigendomsoverdracht naar het vermogen van de kinderen met zich mee. De aandelen vennootschap Z worden onvoorwaardelijk overgedragen en zullen definitief uit het vermogen van de schenker zijn verdwenen.

57. Het voorbehoud van beheer en/of beschikkingsrecht, in casu zal er slechts een zeer beperkte vorm van zeggenschap worden toegekend met akkoord van de begiftigden, door de schenker, druist niet in tegen het principe van de onherroepelijkheid van de schenking, indien de schenker dit recht uitoefent in een andere hoedanigheid dan die van eigenaar, en dit ongeacht of het voorbehoud voortkomt uit een wettelijke bepaling dan wel contractueel werd gevestigd.[13]

58. Verder stelt uw Dienst in Voorafgaande Beslissing 19055 dd. 25 november 2019 dat de overdracht van deelgerechtigdheden in een maatschap in het kader van de schenk- en erfbelasting als een overdracht van de respectievelijke goederen die in de maatschap werden ingebracht wordt beschouwd, aangezien de maatschap geen rechtspersoonlijkheid heeft en fiscaal transparant is. Het feit dat controlestructuren zoals de maatschap en de stichting administratiekantoor (mits naleving van bepaalde voorwaarden) fiscaal transparant zijn, wil evenwel niet zeggen dat het bestaan van de rechtsfiguur niet dient te worden erkend. Het is de fiscale overheid niet toegestaan om de statutaire bepalingen van het betrokken controlevehikel rechtstreeks te beschouwen als modaliteiten van de schenking. Niet indien de deelbewijzen van het betrokken controlevehikel worden geschonken en al zeker niet indien het voorwerp van de schenking pas later door de begunstigden zelf worden overgedragen aan / ingebracht in het een controlestructuur.

d) Besluit

59. Er moet dan ook worden besloten dat de door de heer X voorgenomen schenking, zelfs mits de latere overdracht aan cq. inbreng in een controlestructuur, een onvoorwaardelijke, onmiddellijke en onherroepelijke eigendomsoverdracht naar het vermogen van de kinderen bewerkstelligt. Dit in tegenstelling tot de schenking gekoppeld aan een opschortende voorwaarde, die tot gevolg heeft dat de overdracht van de eigendom van de geschonken goederen wordt opgeschort tot de verwezenlijking van de voorwaarde, hier het overlijden van de schenker. Geenszins vallen de rechtsgevolgen van de voorgenomen verrichtingen te vergelijken met die van de schenking onder de opschortende voorwaarde van het overlijden van de schenker.

Bijgevolg frustreert de door de Aanvragers voorgenomen verrichting de doelstelling van artikel 2.7.1.0.3, 3° van de Vlaamse Codex Fiscaliteit niet, waardoor er geen sprake kan zijn van fiscaal misbruik. Wij verzoeken u dit te bevestigen.

VRAAG 4.4.: Frustreren de voorgenomen verrichtingen de doelstelling van artikelen 2.7.1.0.1. en 2.7.1.0.2. van de Vlaamse Codex Fiscaliteit?

60. Artikel 2.7.1.0.1. stelt: “Overeenkomstig artikel 3, 4°, van de bijzondere wet van 16 januari 1989 betreffende de financiering van de gemeenschappen en de gewesten wordt het successierecht en het recht van overgang gevestigd op de goederen die overgaan ingevolge het overlijden.”

Artikel 2.7.1.0.2. stelt: “De erfbelasting is verschuldigd ongeacht of de verkrijging gebeurt ingevolge wettelijke devolutie, uiterste wilsbeschikking of contractuele erfstelling.”

61. De Aanvragers verzoeken te willen bevestigen dat er geen sprake is van fiscaal misbruik in de zin van artikel 3.17.0.0.2. van de Vlaamse Codex Fiscaliteit, omdat de geplande verrichting niet gericht is om de goederen uit de belastbare materie van de erfbelasting te halen, op een manier die de doelstelling van voormelde artikelen frustreert, en zonder dat niet-fiscale motieven dit verantwoorden.

VRAAG 4.5.: Indien - per hypothese - de voorgenomen verrichtingen wel de doelstelling van artikel 2.7.1.0.7., artikel 2.7.1.0.9, artikel 2.7.1.0.3, 3°, artikel 2.7.1.0.1. of 2.7.1.0.2. van de Vlaamse Codex Fiscaliteit zouden frustreren - quod non -, zijn er dan niet-fiscale motieven?

62. De Aanvragers stellen dat er niet-fiscale motieven aanwezig zijn, indien uw Dienst toch van oordeel zou zijn dat er sprake is van fiscaal misbruik en de voorgenomen verrichtingen de doelstelling van artikel 2.7.1.0.7. van de Vlaamse Codex Fiscaliteit, artikel 2.7.1.0.9 van de Vlaamse Codex Fiscaliteit, artikel 2.7.1.0.3, 3°, artikel 2.7.1.0.1. of 2.7.1.0.2. van de Vlaamse Codex Fiscaliteit frustreren.

63. De heer X wenst een onherroepelijke schenking te doen aan zijn kinderen, waarbij de gelijke financiële behandeling van de kinderen wordt gewaarborgd, de continuïteit van de ondernemingen verzekerd is en een goede verstandhouding tussen de kinderen wordt gestimuleerd. Verder wenst de heer X slechts de mogelijkheid tot een zeer beperkte zekere inkomstenstroom te behouden.

64. De voorgenomen verrichtingen, zijnde herstructurering van de vennootschapsgroep, doordat de aandelen van de vennootschap Z, na de schenking, zullen worden gecertificeerd en de certificaten zullen worden ingebracht in een Maatschap, zullen worden doorgevoerd omwille van volgende overwegingen:

- Het verzekeren van de continuïteit van de operationele activiteit van de grote ondernemingen door het toebedelen van de zeggenschap over de vennootschapsgroep aan personen met de vereiste deskundigheid. Gelet op de […] omvang van deze bedrijvengroep is een controlestructuur op lange termijn (i.e. Stichting) gebruikelijk én noodzakelijk. Deze controlestructuur dient met andere woorden de continuïteit van de bedrijven, niet het behoud van persoonlijke zeggenschap voor de heer X.

- De bescherming van de volgende generatie door het beheer over en de toegang tot het vermogen te structureren.

- Het vermijden van de versnippering van het familievermogen.

- De financieel gelijke behandeling van alle kinderen.

- Het vermijden dat de financiële last van de erfbelasting een impact zal hebben op de operationele continuïteit van de ondernemingen en dus de tewerkstelling van […].

- Het voorbereiden van de volgende generatie en de niet-familiale bestuurders op het beheer van het ondernemersvermogen tijdens het leven van de heer X. Hierbij is het de bedoeling van de heer X om de mede bestuurders/zaakvoerders tijdens zijn leven te coachen in het leiden van de grote bedrijvengroep door hen echte verantwoordelijkheden toe te kennen.

- Het organiseren van de samenwerking tussen de in de vennootschapsgroep actieve en niet-actieve kinderen van de heer X.

- Het bevorderen van de familiale banden (voornamelijk tussen de stiefbroers- en zussen).

65. De Aanvragers verzoeken uw Dienst te bevestigen dat er niet-fiscale motieven aanwezig zijn, waardoor in casu de algemene antimisbruikbepaling van artikel 3.17.0.0.2 van de Vlaamse Codex Fiscaliteit niet toegepast kan worden.

IV. Beslissing

Gelet op artikel 3.22.0.0.1 VCF komt het besluitvormingsorgaan tot de volgende voorafgaande beslissing:

66. Onder voorafgaande beslissing wordt verstaan de juridische handeling waarbij de bevoegde entiteit van de Vlaamse administratie overeenkomstig de bepalingen die van kracht zijn, vaststelt hoe de bepaling van de VCF wordt toegepast op een bijzondere situatie of verrichting, die op fiscaal vlak nog geen uitwerking heeft gehad. De Vlaamse Belastingdienst doet bijgevolg geen uitspraak over de rechtsgeldigheid van overeenkomsten op burgerlijk vlak.

67. Omwille van hogervermeld voorbehoud over de burgerrechtelijke geldigheid wordt niet nagegaan of de certificering van de aandelen rechtsgeldig gebeurt. Certificeren is de rechtshandeling waarbij effecten sui generis (“certificaten” genoemd) door de stichting worden uitgereikt ter gelegenheid van een inbreng (ten bezwarende titel of via schenking) van een actiefbestanddeel.

68. De stichting als administratiekantoor is fiscaal transparant, althans voor wat de inkomsten uit effecten van een NV, in casu vennootschap Z, betreft.

69. Een burgerlijke maatschap heeft geen rechtspersoonlijkheid[14] en is fiscaal transparant. Wanneer er een overdracht van deelgerechtigdheden in een burgerlijke maatschap is, is er sprake van een overdracht van de achterliggende goederen die tot de maatschap behoren. De Vlaamse Belastingdienst beoordeelt de overdracht van deelgerechtigdheden in een burgerlijke maatschap in het kader van de registratie- en erfbelasting als een overdracht van de respectievelijke goederen die in de maatschap werden ingebracht waarbij de aard van die goederen de belastbaarheid bepaalt.

70. Artikel 3.22.0.0.1, §2, eerste lid, 3° VCF stelt duidelijk dat de aanvraag de verwijzing moet bevatten naar de wettelijke of reglementaire bepalingen waarop de beslissing moet slaan.

De voorafgaande beslissing heeft bijgevolg enkel betrekking op die specifieke artikelen waarnaar in de aanvraag uitdrukkelijk verwezen wordt. Er kan niet worden ingegaan op een vraag tot toepassing van de erfbelasting en/of de registratiebelasting in het algemeen.

Vraag 1: Mogelijke toepassing van artikel 2.7.1.0.7 VCF en artikel 3.17.0.0.2 VCF?

71. Deze artikelen luiden als volgt:

Artikel 2.7.1.0.7 VCF:

De roerende en onroerende goederen die wat betreft het vruchtgebruik door de erflater en wat betreft de blote eigendom door een derde onder bezwarende titel zijn verkregen, worden, voor de heffing van de erfbelasting, geacht in volle eigendom in zijn nalatenschap aanwezig te zijn en als legaat door die derde te zijn verkregen. Hetzelfde geldt voor effecten aan toonder of op naam en voor geldbeleggingen die voor het vruchtgebruik ingeschreven zijn op naam van de erflater en voor de blote eigendom op naam van een derde.

Het eerste lid is niet van toepassing :

1° als wordt bewezen dat de verkrijging geen bedekte bevoordeling van de derde is;

2° als de erflater langer heeft geleefd dan de derde of als de derde niet behoort tot de personen, vermeld in artikel 2.7.3.4.4, eerste, tweede en derde lid.

- Artikel 3.17.0.0.2 VCF:

Aan de bevoegde entiteit van de Vlaamse administratie kan niet worden tegengeworpen, de rechtshandeling noch het geheel van rechtshandelingen dat een zelfde verrichting tot stand brengt, wanneer die entiteit door vermoedens of door andere bewijsmiddelen, vermeld in artikel 3.17.0.0.1, en aan de hand van objectieve omstandigheden aantoont dat er sprake is van fiscaal misbruik.

Er is sprake van fiscaal misbruik wanneer de belastingplichtige door middel van de door hem gestelde rechtshandeling of het geheel van rechtshandelingen één van de volgende verrichtingen tot stand brengt:

1° hetzij een verrichting waarbij hij zichzelf in strijd met de doelstellingen van een bepaling van deze codex of de ter uitvoering daarvan genomen besluiten buiten het toepassingsgebied van die bepaling plaatst;

2° hetzij een verrichting waarbij aanspraak wordt gemaakt op een belastingvoordeel, voorzien door een bepaling van deze codex of de ter uitvoering daarvan genomen besluiten, en de toekenning van dit voordeel in strijd zou zijn met de doelstellingen van die bepaling en die in wezen het verkrijgen van dit voordeel tot doel heeft.

Het komt aan de belastingplichtige toe te bewijzen dat de keuze voor zijn rechtshandeling of het geheel van rechtshandelingen door andere motieven verantwoord is dan het ontwijken van de belasting. Als de belastingplichtige het tegenbewijs niet levert, dan wordt de verrichting aan een belastingheffing overeenkomstig het doel van deze codex onderworpen alsof het misbruik niet heeft plaatsgevonden.

72. Artikel 2.7.1.0.7 VCF is hier niet aan de orde, aangezien het niet gaat om roerende of onroerende goederen die gesplitst worden aangekocht noch om effecten of geldbeleggingen die gesplitst zijn ingeschreven, voor het vruchtgebruik op naam van de erflater en voor de blote eigendom op naam van een derde.

Er zal geen toepassing gemaakt worden van artikel 2.7.1.0.7 VCF, noch rechtstreeks, noch op basis van artikel 3.17.0.0.2 VCF.

Vraag 2: Mogelijke toepassing van artikel 2.7.1.0.9 VCF en artikel 3.17.0.0.2 VCF?

73. Artikel 2.7.1.0.9 VCF luidt als volgt:

Als de roerende of onroerende goederen door de erflater onder bezwarende titel zijn verkocht of afgestaan, worden ze voor de heffing van de erfbelasting geacht deel uit te maken van zijn nalatenschap en als legaat te zijn verkregen door de verkrijger of door de overnemer als de erflater zich volgens de overeenkomst ofwel een vruchtgebruik heeft voorbehouden op de afgestane goederen of op andere goederen, ofwel de afstand van om het even welk ander levenslange recht in zijn voordeel heeft bedongen.

Het eerste lid is niet van toepassing als :

1° wordt bewezen dat de verkoop of de afstand geen bedekte bevoordeling is van de verkrijger of van de overnemer;

2° de erflater langer heeft geleefd dan de verkrijger of de overnemer, of als de verkrijger of de overnemer niet behoort tot de personen, vermeld in artikel 2.7.3.4.4, eerste, tweede en derde lid.

74. Artikel 2.7.1.0.9 VCF is hier niet aan de orde, aangezien aanvragers stellen dat het bij de voorgenomen verrichtingen om een schenking (van volle eigendom) gaat en er aan de begiftigden geen lasten worden opgelegd die de verrichting zouden kunnen laten kwalificeren als een overdracht onder bezwarende titel.

Er zal geen toepassing gemaakt worden van artikel 2.7.1.0.9 VCF, noch rechtstreeks, noch op basis van artikel 3.17.0.0.2 VCF.

Vraag 3: Mogelijke toepassing van artikel 2.7.1.0.3, 3° VCF en artikel 3.17.0.0.2 VCF?

75. Artikel 2.7.1.0.3, 3° VCF luidt als volgt:

Worden met het oog op de heffing van het successierecht als legaten beschouwd:

1° …

2° …

3° alle schenkingen van roerende goederen die de erflater heeft gedaan onder de opschortende voorwaarde of termijn die vervuld wordt ingevolge het overlijden van de schenker.

Het eerste lid, 3°, is niet van toepassing bij de realisatie van een beding van terugval die de erflater heeft bedongen in het voordeel van een derde voor een vruchtgebruik dat de erflater zich heeft voorbehouden.

76. Artikel 2.7.1.0.3, 3° VCF treft schenkingen van roerende goederen die door de erflater zijn gedaan onder een opschortende voorwaarde of termijn die vervuld wordt door het overlijden van de schenker. De ratio legis van deze bepaling is dat de schenker niet de volledige beschikkingsbevoegdheid mag behouden over de geschonken goederen [15].

77. In casu zal de heer X 99% van zijn aandelen in vennootschap Z middels authentieke akte in volle eigendom schenken aan zijn 6 kinderen. Vervolgens zullen de aanvragers al hun aandelen vennootschap Z overdragen aan de Stichting, waarbij er certificaten worden uitgegeven in ruil voor de aandelen. Daarna zullen de aanvragers een Belgische maatschap oprichten waarin de door de Stichting uitgegeven certificaten worden ingebracht [16]. De maatschap zal worden opgericht voor een duurtijd van 30 jaar.

78. De private stichting – administratiekantoor beoogt de afsplitsing van de juridische eigendom van de economische eigendom van de aandelen van vennootschap Z. De juridische eigendom wordt in het administratiekantoor met een eigen rechtspersoonlijkheid en bestuur ondergebracht. De economische eigendom komt toe aan de certificaathouders, in casu de heer X en de 6 kinderen. Vervolgens worden de certificaten op hun beurt ingebracht in een maatschap.

79. Het bestuur van de een stichting wordt toevertrouwd aan een of meer bestuurders. Indien er meerdere bestuurders zijn vormen zij een collegiaal bestuur, een raad van bestuur. Een collegiaal bestuur neemt besluiten na beraadslaging en bij gewone meerderheid tenzij de statuten er van afwijken.

In casu zal de stichting bestuurd worden door een Raad van Bestuur bestaande uit 5 bestuurders, namelijk de heer X, twee afstammelingen van de heer X, zijnde een stiefbroer en -zus (een vertegenwoordiger uit elke familietak) en nog twee externe niet-familiale bestuurders.

De beslissingen van de Raad van Bestuur worden genomen met gewone meerderheid van stemmen. Evenwel zal minstens het akkoord van de heer X vereist zijn voor statutenwijzigingen van de stichting, zolang hij in de Raad van Bestuur zetelt. Elke beslissing vereist evenwel een gewone meerderheid van stemmen.

80. De maatschap wordt bestuurd door één of meer zaakvoerders.

In casu zal het zaakvoerderschap van de maatschap waargenomen worden door een College van Zaakvoerders bestaande uit 5 zaakvoerders, namelijk de heer X, twee afstammelingen van de heer X, zijnde een stiefbroer en -zus (een vertegenwoordiger uit elke familietak) en nog twee externe niet-familiale zaakvoerders.

De beslissingen van het College van zaakvoerders worden genomen met gewone meerderheid van stemmen.

81. Op het niveau van de algemene vergadering van de maatschap worden de beslissingen in principe genomen met gewone meerderheid van stemmen. Beslissingen inzake de opname van vruchten, dividenden en/of gerealiseerde meerwaarden met een waarde boven een jaarlijks bedrag ten belope van […] vereisen evenwel tevens het akkoord van het College van Zaakvoerders.

82. Aangezien de schenker zich niet exclusief de beschikkingsbevoegdheid voorbehoudt over de geschonken goederen, is artikel 2.7.1.0.3, 3° VCF niet van toepassing, noch rechtstreeks, noch op basis van artikel 3.17.0.0.2 VCF.

83. Uit het voorgaande volgt dat de artikelen 2.7.1.0.1 VCF, 2.7.1.0.2 VCF, 2.7.1.0.3, 3° VCF, 2.7.1.0.7 VCF, 2.7.1.0.9 VCF en 3.17.0.0.2 VCF geen toepassing vinden op de voorgenomen verrichtingen.

84. Deze beslissing heeft alleen betrekking op de erfbelasting en doet geen uitspraak over andere belastingen.

Voetnoten

[1] Op de hoorzitting van xx.xx.2022 werd toegelicht dat met “de successieplanning van de heer X” bedoeld wordt de successieplanning via de voorgenomen verrichtingen zoals deze voorgelegd werd met deze aanvraag voorafgaande beslissing.

[2] T. MELIS en B. VERDICT, Over Vlaamse erf- en registratiebelasting, Brussel, Larcier, update 2015, 35.

[3] J. RUYSSEVELDT, Vlaamse Erfbelasting, Knokke, Lex Forum, 2015, 87.

[4] J. RUYSSEVELDT, Vlaamse Erfbelasting, Knokke, Lex Forum, 2015, 87.

[5] Of zich juist binnen het toepassingsgebied van een verminderde of vrijstellende wet stelt terwijl er voor die keuze geen enkele andere verklaring bestaat dan het besparen van belastingen.

[6] J. RUYSSEVELDT, Vlaamse Erfbelasting, Knokke, Lex Forum, 2015, 369; Parl. St. Kamer 2011-2012, nr. 53-2081/001 (Memorie van Toelichting), 112-113.

[7] B. PEETERS, “De algemene fiscale antimisbruikbepalingen. Een commentaar in het licht van de rechtspraak van het Grondwettelijk Hof”, AFT 2014/5, 25-26.

[8] T. AFSCHRIFT, Fiscaal misbruik, Gent, Larcier, 2013, p. 99, nr. 140; N GEELHAND DE MERXEM, “Is het gebruik van de Casman-clausule fiscaal misbruik?”, Tendensen Vermogensrecht 2014, Antwerpen, Intersentia, p. 260, nr. 26.

[9] Parl. St. Kamer 2004-2005, Stuk 124 (2004-2005) – Nr. 1 (Memorie van Toelichting), 11-12.

[10] O.a. Voorafgaande Beslissing nr. 16046 van 14 november 2016 en Voorafgaande Beslissing 19055 dd. 25 november 2019.

[11]R. BARBAIX, Het contractuele statuut van de schenking, Antwerpen, Intersentia, 2008, 340.

[12]A. VERBEKE, F. BUYSSE, H. DERYCKE F. BUYSSENS, H. DERYCKE, e.a. (eds.), Handboek estate planning, Vermogensplanning met effect bij leven, schenking, II, Brussel, Larcier, 2009, 449.

[13] R. BARBAIX, Het contractuele statuut van de schenking, Antwerpen, Intersentia, 2008, 516-520.

[14] Ingevolge het nieuwe wetboek van vennootschappen kan een maatschap rechtspersoonlijkheid verkrijgen indien ze dit wenselijk acht. In dat geval zal de maatschap omgevormd worden naar een vennootschap onder firma of een commanditaire vennootschap. Gelet op het feit dat in de aanvraag steeds gesproken wordt van een maatschap, wordt ervan uit gegaan dat er gekozen is om geen rechtspersoonlijkheid toe te kennen.

[15] Het artikel 946 van het Burgerlijk Wetboek bevat bovendien een analoge redenering. Zelfs burgerrechtelijk gezien worden de geschonken goederen geacht het vermogen van de schenker niet te hebben verlaten en bij diens overlijden geacht tot de nalatenschap te behoren.

[16] De aanvragers hebben meegedeeld dat op het ogenblik van de aanvraag voorafgaande beslissing nog geen ontwerpaktes werden opgemaakt en bezorgd. De beoordeling van de aanvraag voorafgaande beslissing gebeurt bijgevolg op basis van de gegevens die in de aanvraag opgenomen zijn.